A Lei nº 14.803, sancionada em 10/01/2024, trouxe uma importante alteração para participantes de planos de previdência complementar na modalidade de contribuição definida ou variável. Agora, esses participantes têm a liberdade de escolher entre os regimes de tributação regressivo ou progressivo no momento do recebimento do benefício ou do primeiro resgate, oferecendo maior flexibilidade e autonomia.

Antes dessa alteração, a escolha era facultada somente até o último dia útil do mês seguinte ao ingresso no plano de previdência. Agora, com a mudança, os participantes podem decidir de forma mais conveniente, até o momento do resgate ou da aposentadoria.

Para escolher de maneira mais eficaz, é crucial compreender as distinções entre os regimes tributários disponíveis. As principais diferenças são:

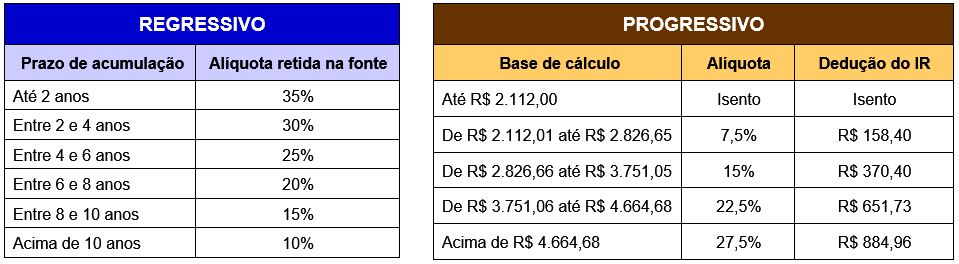

– Na tabela regressiva, a alíquota de tributação dependerá do prazo de acumulação dos recursos (contribuições) no plano, sendo iniciada com 35% e reduzida em 5% a cada 2 anos, até o limite de 10%. Assim, quanto maior o prazo, menor a alíquota. Essa retenção tem caráter definitivo e não poderá ser ajustada na declaração anual do imposto de renda;

– Já na tabela progressiva, a alíquota varia de 0% a 27,5%, de acordo com o valor do benefício. Logo, quanto maior esse valor, maior será a alíquota, podendo ser feita a compensação na declaração anual do imposto de renda.

Veja as tabelas de regime tributário:

A Fundação está empenhada em ajustar seus sistemas e procedimentos para garantir conformidade às regras trazidas pela nova lei, visando oferecer aos participantes a melhor forma de avaliação e escolha do regime de tributação.

Acompanhe nossas publicações para manter-se atualizado sobre esse e outros assuntos relacionados ao seu plano. Conte com a Faceb para te ajudar a tomar as melhores decisões!